倒産しにくい企業の共通点!自己資本比率で財務の安全性をチェック【投資にも活かせます】

皆さん、良い投資ライフを送ってますか?

こんにちは、黒野ジミーです。

「株式投資をしたいけど、会社が倒産したらどうしよう…」そんな不安を思ったことありませんか?

せっかく買った株が紙切れになってしまうリスクは、できるだけ避けたいですよね。

そこで確認したいのが、企業の“財務の安定性”を示す指標「自己資本比率」です。

自己資本比率が高い企業は、借金に頼らずに事業を継続できる力が強く、不景気が来ても倒産しづらい傾向があります。

この記事では、初心者でもすぐに使える自己資本比率の見方、目安、活かし方などをやさしく解説します。

大切なお金を守るためにも、まずはこの指標からチェックしていきましょう!

自己資本比率の目安はどれくらい?【結論:40%以上が安心ライン】

いきなり結論ですが、自己資本比率は40%以上なら財務的に比較的安定していると判断されます。

一方で20%未満 だと、借金依存が大きく、景気悪化や金利上昇の影響を受けやすい傾向があります。つまり倒産リスクが高まります。

ただし、ここで注意したいのは業界によって適正な数値が全く違うという点です。

目安を覚えつつ、実際の投資で活用できるように自己資本比率の詳しい内容に入っていきましょう。

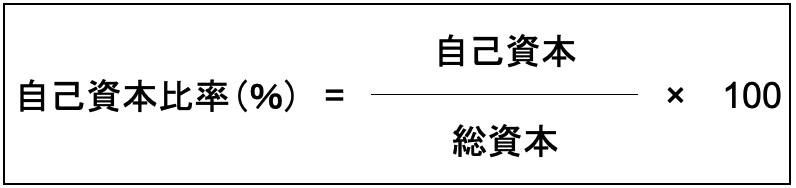

自己資本比率とは?

自己資本比率とは、「企業がどれだけ借金に頼らずに経営できているか」を示す指標です。

計算式は下記の通りです。

分子の自己資本とは、企業が持っている”返さなくていいお金”のことです。

返済義務のない自己資本には下記が含まれます。

・株主から集めたお金(株式を発行して得た資金)

・これまでに稼いて貯めた利益(利益剰余金(内部留保))

・その他の返さなくていい資本(その他資本剰余金 など)

分母の総資本は自己資本に加え、銀行などからの借入金である借りてきたお金(負債)を含めたお金のことです。

自己資本比率が高いほど借金に頼らず経営できている割合が高くなり、その企業が安定している、倒産しにくいと見ることが出来ます。

財務の安定性、倒産のしにくさ、経営の健全さをチェックできる指標なんです。

平均は業界によって異なる

自己資本比率の目安は、はじめにお伝えした通り40%以上であれば財務的に安定しているとみなされるのが一般的です。

逆に20%以下だと倒産リスクが高まると言われています。

自己資本比率の目安イメージ

| 50%以上 | 借金に依存せず、とても安定している |

| 30〜40% | 一般的な範囲、問題ないレベル |

| 20%以下 | 借金多め、リスク高め |

ですが、目安だけで評価してしまうのは少し危険です。

なぜなら、業界ごとにビジネスモデルが大きく違うため、平均値も変わってくるからです。

たとえば、製造業やインフラ系のように設備投資が大きい業界は、借入が多くなるため自己資本比率は低め。

一方、ソフトウェア・IT企業、サービス業などは比較的設備を必要とせず、自己資本比率が高い企業が多い傾向にあります。

下記サイトでは、各業界の自己資本比率の平均値を記載してくれています。

https://zaimani.com/financial-indicators/capital-adequacy-ratio/#average

そのため投資判断では、同じ業界の他社と比較することがとても重要です。

注意点・ポイント

1.高ければ必ず良いとは限らない。

自己資本比率が高いということは、借金が少ないということ。

しかし攻めの投資ができていない結果、成長性が低い企業もあります。

安定しているけど伸びない企業の可能性もチェックしましょう。

自己資本比率が高いということだけに注目せず、負債と純資産のバランスが大切となります。

2.過去の推移も見る必要がある。

単年だけの数値だけで判断するのは早計です。

年々改善しているか、急に下がっていないか、など流れを見ることで経営の変化が分かる指標になります。

経営の流れをキャッチし、変化に違和感を感じたら推移をさかのぼってみましょう。

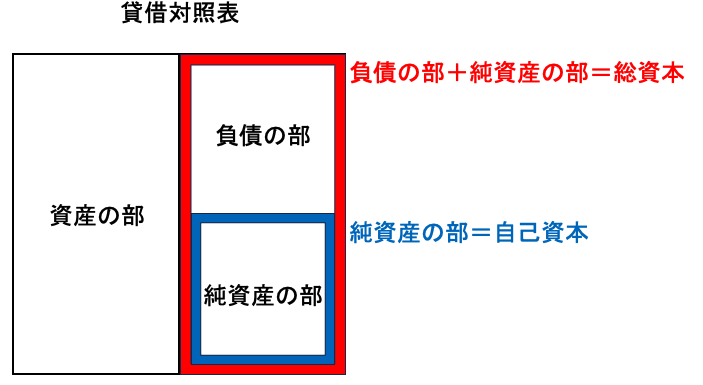

3.貸借対照表から読み取りが可能。

自己資本比率の計算に必要な数字は、各企業の貸借対照表(BS)からひろうことが可能です。

ROEとの違い

自己資本比率と似た用語で、自己資本利益率(ROE)というものがあります。

ROEについては下記記事を参照ください。

自己資本比率は、企業の体力である財務の安全性の確認を、

ROEは自己資本を使ってどれだけ効率よく利益を生み出しているか、企業の稼ぐ力を確認できます。

本当に良い企業はどちらかひとつだけでは判断できず、組み合わせることで企業の実態が見えてきます。

例えば・・・

| 自己資本比率 | ROE | 状況の解釈 |

| 高い | 高い | 強い資金力で効率よく稼いでいる → 理想形 |

| 低い | 高い | 借金を上手に使って成長中 → 要成長確認 |

| 高い | 低い | 守り重視 → 成長性が低い可能性 |

| 低い | 低い | リスク大 → 避けるべき企業の可能性 |

投資への活用方法

・自己資本比率で安全性をチェック

・ROEで企業の効率性と利益成長の期待値を確認

・業界比較と過去数年の推移を確認

両方を理解、活用することで、企業の安定性と成長性をバランスよく理解でき銘柄選定にも役立てることが出来ます。

まとめ

自己資本比率は、企業がどれだけ借金に頼らずに経営できているかを示す “財務の安定性” の指標です。

目安はざっくりと40%以上であれば安全性が高いと覚えておきましょう。

ただし業界によって平均が大きく異なるため、必ず同業他社と比べることが大切です。

また、単年の数字だけでなく過去の推移を見ることで、経営の変化やリスクに気付きやすくなります。

さらにROEなど他の指標と組み合わせることで、企業の安定性と収益力をより立体的に理解できます。

倒産しづらい企業を選ぶために、まずは財務の土台である自己資本比率をチェックする習慣をつけていきましょう!