【超入門】売上高成長率とは?初心者でもわかる基本と使い方

皆さん、良い投資ライフを送ってますか?

こんにちは、黒野ジミーです。

「売上が伸びている会社=良い会社」

なんとなくそう思っていても、実際に“どれくらい伸びているのか”を数字で見ていますか?

そんなときに役立つのが売上高成長率です。

売上高成長率を見ることで、企業が今まさに成長しているのか、それとも勢いが落ちてきているのかを確認できます。とてもシンプルで信頼度の高い指標なんです。

難しい会計知識がなくても理解でき、初心者でも今日から使えるのが魅力です。

実はプロの投資家も、成長企業を見つける際にまずチェックするのがこの数字。

この記事では、売上高成長率の基本から目安、株式投資への活かし方まで、やさしく解説していきます。

売上高成長率とは?

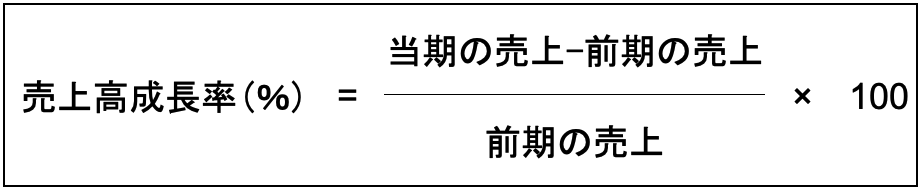

売上高成長率とは、企業の売上が前期と比べてどれくらい増えた(または減った)かを表す指標です。

計算式は下記の通りです。

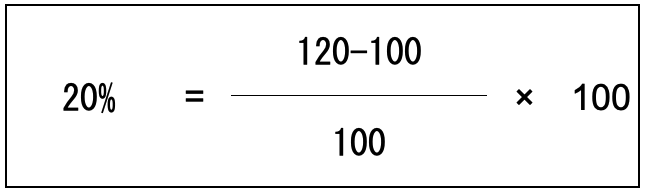

例)前期の売上高:100億円

当期の売上高:120億円

この場合、売上高成長率は20%となり売上が順調に伸びていることが分かります。

企業の規模がどのスピードで大きくなっているのか”成長性”の確認、”同業他社との比較が容易”にできることがメリットです。

また、売上高は利益と違って会計処理で調整(不正)しにくく、実際の取引が伴うため信頼度が高いのが特徴です。

上記で前期と比べてと書きましたが、使用する数字の期間を変更すれば、ある一定の期間と別の期間での比較も可能です。例えば3年前と比較する、半年前と比較するなど。

ただし、比較する期間の長さは揃える必要があります。1年単位なら比較する数字は両方とも1年間での売上高になります。

株式投資を始めたばかりの頃は、難しい指標を無理に覚える必要はありません。

まずは 「売上が伸びている会社かどうか」 を売上高成長率でチェックするだけでも、企業を見る目は大きく変わります。

目安どれくらい?

売上高成長率を見ていると、「結局、何%くらいあれば良いの?」と迷いますよね。

結論から言うと、売上高成長率の目安は業界や企業の成長段階によって大きく変わります。

まず大切なのは、すべての企業に当てはまる「万能な目安」は存在しないという点です。

成熟した業界では数%の成長でも優秀とされる一方で、ITや新興企業では2桁成長が求められることも珍しくありません。

あくまで目安ですが、投資判断でよく使われる基準は以下のとおりです。

| 20%以上 | 高成長企業(将来性が高く評価されやすい) |

| 10〜20% | 健全な成長を続けている企業 |

| 5〜10% | 安定成長。成熟企業なら十分優秀 |

| 0〜5% | 横ばい。市場全体が成熟している可能性 |

| 0%未満 | 減収。理由の確認が必要 |

下記サイトでは、各業界の売上高成長率の平均値を記載してくれています。

https://zaimani.com/financial-indicators/net-sales-cagr

売上高成長率の目安は「良い・悪い」を断定するためではなく、他社や過去の自社と比較するための基準として使うのが正解です。

- 同業他社より高いか

- 過去と比べて成長が加速しているか

- 利益も一緒に伸びているか

こうした視点で見ることで、数字が投資判断に活きてきます。

CAGRも一緒に覚えて投資へ活用

CAGRとは「Compound Annual Growth Rate」の英語の略で、日本語では「年平均成長率」と表されます。

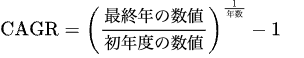

計算式は下記の通りです。

CAGRとは複数年の成長を「毎年同じペースで成長した」と仮定した場合の平均成長率のことで、単年の売上高成長率では見えにくい、企業の本当の成長力を把握するのに役立ちます。

売上は年によって、景気や一時的な要因で大きくブレることがあります。

そこで3年〜5年といった期間でCAGRを見ることで短期的な増減に振り回されず、安定した成長トレンドを確認できます。

では、CAGRは投資にどう役立つのでしょうか。

まず1つ目は、長期的に伸びる企業を見極めやすくなることです。

CAGRが安定して高い企業は、景気の波があっても売上を伸ばしてきた実績があり、長期投資との相性が良い傾向があります。

2つ目は、企業同士を公平に比較できる点です。

単年成長率は年によって差が出ますが、CAGRなら成長期間をそろえて比較できるため、同業他社との実力差が見えやすくなります。

- 単年の売上高成長率で「今の勢い」を確認

- CAGRで「中長期の成長力」を判断

この2つをセットで使うことで、数字に基づいたブレにくい投資判断ができるようになります。

営業利益率・EPS成長率もセットで覚えよう

売上高成長率やCAGRで企業が成長しているかを確認したら、次にチェックしたいのが営業利益率とEPS成長率です。

この2つをセットで見ることで、「成長の質」と「株主にとっての価値」まで判断できるようになります。

まず営業利益率は、売上のうちどれくらいが本業の利益として残っているかを示す指標です。

売上利益率については下記記事を参照ください。

売上が伸びていても営業利益率が低下している場合は、無理な値下げを行っていたりコストが増加している可能性が考えられます。

売上高成長率と営業利益率が同時に上昇している企業は、成長しながらしっかり稼げている理想的な状態と言えます。

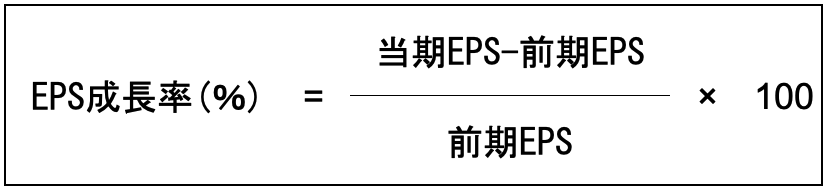

次にEPS成長率は、1株あたりの利益がどれだけ増えているかを表します。

EPSは「今の利益水準」、EPS成長率は「その利益がどれだけ伸びているか」を見る指標です。

EPS成長率の計算式は下記の通りです。

EPSは株価と直結しやすい指標で、長期的にはEPSが伸びる企業ほど株価も評価されやすい傾向があります。

売上が伸びていてもEPSが伸びていなければ、株主にとってのリターンは限定的かもしれません。

- 売上高成長率:企業の成長スピード

- 営業利益率:成長の質・稼ぐ力

- EPS成長率:株主価値の拡大

この3点をセットで見ることで、数字に裏付けされた投資判断ができるようになります。

売上だけを見て判断するのではなく、どれだけ効率よく稼ぎ、それが株主に還元されているかまで意識できると投資の精度は一段と高まります。

まとめ

売上高成長率は、企業がどれくらいのスピードで成長しているのかを知るための、シンプルで信頼度の高い指標です。

難しい会計知識がなくても理解でき、投資初心者が最初に身につけたい数字のひとつと言えるでしょう。

さらにCAGRを使えば、単年のブレに惑わされず、中長期での本当の成長力を確認できます。

そして営業利益率やEPS成長率を組み合わせることで、「売上が伸びているだけの会社」と「本当に価値を生み続けている会社」を見分けられるようになります。

株式投資では、ひとつの指標だけで判断しないことが大切です。

ぜひ今回紹介した指標をセットで使いながら、数字に根拠のある投資判断を目指していきましょう。