【超シンプルに理解】初心者向けにPERを分かりやすく解説

皆さん、良い投資ライフを送ってますか?

こんにちは、黒野ジミーです。

株式投資をする上でよく目にする指標がいくつかあると思います。特によく使われている指標の1つとしてPERがあります。

とは言っても、わたしを含め株式投資初心者の方にはPERがなんなのか、どう重要なのか、どのように活用すればいいか、イマイチ分からないものです。

そこで今回は、初心者の方が知りたいPERの重要ポイントを分かりやすく、シンプルに解説していきます。

【結論】PERの目安は15倍【総合的判断が必要】

日本の上場企業におけるPERの平均は一般的に15倍と言われています。そのため、15倍以上であれば割高、以下であれば割安とみなされる傾向があります。

気になる企業のPERが15倍以下だった場合、買いか検討してみるのもいいかもしれません。

しかしながら割高だから売り、割安だから買いと簡単に判断できないのもPERです。PERは業種によって平均に大きな違いがあります。またなぜ、そのPERになっているのか数字の背景を知ることも重要です。

まずはPERの基礎から勉強していきましょう。

PERとは何か?

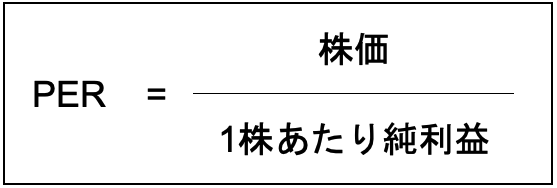

PERとは「Price Earnings Ratio」の略で、日本語では「株価収益率」と表されます。

計算式は下記の通りです。

PERが分かれば、投資や事業の回収期間を計算することができます。例えばPERが10倍なら、元本を回収するのに10年かかると言うことになります。

割高・割安とは?

日本の上場企業の平均PERは15倍と言われています。

この場合、15倍以上のあれば割高とされ、逆に15倍以下であれば割安となります。

では割高、割安はどのような状態の時に起こり得るのでしょうか。

割高とは、株価が企業の利益に比べて高い水準である状態のことです。つまり、市場が将来の利益成長に高い期待を持っており、その期待が株価に反映されているのです。

割安とは、株価が企業の利益に比べて低い水準である状態のことです。これは市場が企業の将来の成長や収益性に対して悲観的な見方をしている可能性があります。

要するに、PERが高い場合は市場が企業の将来に期待しているため、割高とみなされ、PERが低い場合は市場が悲観的であると考えられ、割安とみなされます。

注意点

①PER単体では判断は難しい

なぜなら、PERは企業の株価とその企業の利益を比較した指標であり、企業の業績や市場の状況、将来の成長見通しなど様々な要因が影響します。単にPERだけを見て企業の価値を判断するのは適切ではありません。企業の業績や競合他社との比較、市場のトレンドや景気動向などを総合的に考慮する必要があります。

②割安だからと言って必ず買いではない

PERが割安であることは、その株が将来的に成長する可能性が高いことを示唆していますが、必ずしも買いのタイミングとは限りません。PERが割安であっても、その企業の業績や将来の見通し、市場の状況などを総合的に判断をする必要があります。

まとめ

PERは、その企業の純利益を元に現在の株価が割高か、割安か判断するための指標です。業界、業種によって水準は異なりますが、日本の上場企業の平均は15倍です。15倍を目安にしてみましょう。

しかしながら、PER単体での判断が難しかったり、割安だから絶対に買いという訳ではありませんので、PER以外の指標、企業の情報、同業他社との比較など様々な情報を駆使して総合的に判断を行ってください。